その他サービス

相続税増大に向けての対策

相続税増税の動向

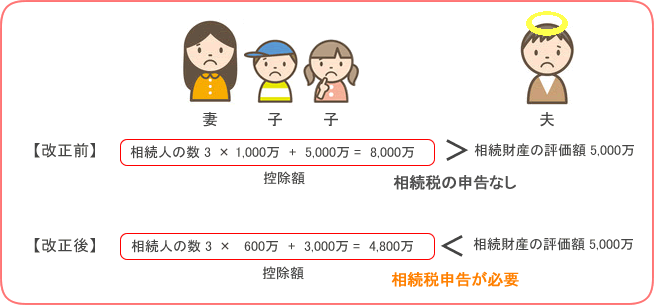

相続税法の改正により2015年(平成27年)1月1日以後に相続又は遺贈により取得する財産に係る相続税については

- 相続税の基礎控除の見直し(6割に縮小)

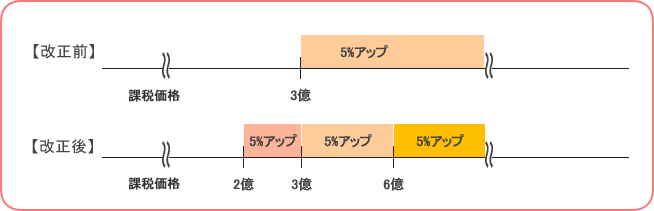

- 相続税の税率構造の見直しが決まっております。

1番により今までは基礎控除額が相続財産の評価額を上回り、課税の対象とならなかった方も対象となる可能性があります。そして基礎控除の縮小により課税対象者は改正前の4%から6%程度へと増加することが予想されています。また見直し前から課税対象者であった方も税額の増加が見込まれます。

2番により法定相続人の取得財産の価額に応じてかかる税率が一部引き上げられます。取得財産の価額「2億円超から3億円以下」「6億円超」の範囲がそれぞれ税率5%アップとなり、取得した財産が大きいほど税率が増えることとなります。

取り組み

このような状況の中、当税理士法人においては、相続税になじみの少ない方への相続税の仕組みの説明はもちろんのこと

1、生前贈与の活用

平成27年1月以後、贈与税は税率構造が変わり、親から子や孫への贈与については概ね緩和される傾向です。また同じく平成27年1月以後「相続時精算課税制度」の対象者が拡大されます。これらにより親から子や孫への資産の早期移転を行い安くなります。

2、小規模宅地等の特例の活用

居住用宅地の相続については、従来からの相続税が軽減される特例措置の適用がさらに拡充される方向となっています。

3、2次相続を考慮した遺産相続

次に相続が発生した場合の相続税もシミュレーションすることにより今回の遺産分割の判断材料としていただきます。 相続税の計算はもちろんですが、お客様にとって何がベストなのか常に考えて相続発生前から将来のことまで十分なフォローをさせていただきます。